Charakterystyka i przykłady metod LIFO i FIFO

Plik Metody LIFO i FIFO są metodami wyceny stosowanymi w księgowaniu zarządzania zapasami oraz w kwestiach finansowych związanych z kwotą pieniędzy, jaką firma musi powiązać z zapasami gotowych produktów, surowców, części lub komponentów.

Sposób, w jaki firma decyduje się na księgowanie swoich zapasów, może mieć bezpośredni wpływ na jej bilans, zysk wykazany w rachunku zysków i strat oraz rachunek przepływów pieniężnych..

Firmy muszą nie tylko patrzeć na liczbę sprzedanych przedmiotów, ale także śledzić koszt każdego przedmiotu. Stosowanie różnych metod obliczania kosztów zapasów wpływa na zyski firmy. Wpływa również na wysokość podatków, które musisz płacić każdego roku..

Metody te służą do zarządzania prognozami kosztów związanych z zapasami, uzupełnieniami (jeśli zostały zakupione po różnych cenach) oraz do różnych innych celów księgowych..

Indeks artykułów

- 1 Funkcje

- 1.1 Metoda FIFO

- 1.2 Metoda LIFO

- 2 Przykłady

- 2.1 Wartość zapasów według FIFO

- 2.2 Wartość zapasów według LIFO

- 3 Odnośniki

Charakterystyka

LIFO i FIFO to metody stratyfikacji kosztów. Służą do wyceny kosztu sprzedanego towaru i końcowych zapasów. Równanie do obliczenia końcowego zapasu jest następujące:

Zapasy końcowe = Zapasy początkowe + Zakupy netto - Koszt sprzedanych towarów

Dwie powszechne metody wyceny tego inwentarza, LIFO i FIFO, mogą dać znacząco różne wyniki..

Metoda FIFO

Akronim FIFO oznacza „pierwsze weszło, pierwsze wyszło”, co oznacza, że pozycje, które zostały dodane do magazynu jako pierwsze, najstarsze, są pierwszymi usuwanymi z magazynu do sprzedaży..

Nie musi to koniecznie oznaczać, że najstarszy element fizyczny to ten, który ma być śledzony i sprzedawany jako pierwszy. Koszt związany z zapasami, które zostały zakupione jako pierwsze, to koszt, który zostanie najpierw zaksięgowany do sprzedaży..

W ten sposób przy metodzie FIFO koszt zapasów wykazany w bilansie reprezentuje koszt zapasów towarów, które zostały ostatnio nabyte..

Ponieważ FIFO przedstawia koszt ostatnich zakupów, generalnie dokładniej odzwierciedla koszty wymiany zapasów..

Inflacja i deflacja

Jeśli koszty rosną, gdy pierwsze pozycje, które weszły do zapasów, są sprzedawane jako pierwsze, które są najtańsze, koszt sprzedanego towaru jest zmniejszany, zgłaszając tym samym więcej korzyści, a tym samym płacąc wyższą kwotę podatku dochodowego w krótkim okresie.

Jeśli koszty maleją, sprzedając pierwsze pozycje, które jako pierwsze weszły do magazynu, które są najdroższe, wzrasta koszt sprzedanego towaru, zgłaszając tym samym mniejszy zysk, a tym samym płacąc niższą kwotę podatku dochodowego w krótkim okresie.

Warstwy zapasów

Ogólnie w metodzie FIFO jest mniej warstw zasobów do śledzenia, ponieważ starsze warstwy są stale wyczerpywane. Zmniejsza to konieczność konserwacji zapisów historycznych.

Ponieważ istnieje kilka warstw zapasów, a te warstwy lepiej odzwierciedlają nowe ceny, rzadko zdarzają się niezwykłe awarie lub skoki cen sprzedawanych towarów, spowodowane dostępem do starych warstw zapasów..

Metoda LIFO

Akronim LIFO oznacza „ostatnie weszło, pierwsze wyszło”, co oznacza, że pozycje ostatnio dodane do zapasów są traktowane jako pierwsze pozycje usunięte z zapasów do sprzedaży..

Jeśli koszty rosną, ostatnie pozycje do zapasów, które są najdroższe, są sprzedawane jako pierwsze, zwiększając koszt sprzedanego towaru, a tym samym zgłaszając mniejszy zysk. W związku z tym w krótkim okresie płaci się niższą kwotę podatku dochodowego..

Jeśli koszty maleją, sprzedaż najpierw ostatnich pozycji w magazynie, które są najtańsze, zmniejsza koszt sprzedanego towaru. W ten sposób raportowane są większe zyski, a tym samym większa kwota podatku dochodowego jest płacona w krótkim okresie..

Zasadniczo głównym powodem stosowania metody LIFO jest odroczenie płatności podatku dochodowego w warunkach inflacyjnych..

Niepolecane

Ogólnie rzecz biorąc, metoda LIFO nie jest zalecana przede wszystkim z następujących powodów:

- Nie jest to dozwolone zgodnie z MSSF. Znaczna część świata podlega ustalonym ramom MSSF.

- Na ogół istnieje więcej warstw zasobów do śledzenia. Starsze warstwy mogą potencjalnie pozostać w systemie przez lata. Zwiększa to utrzymanie zapisów historycznych.

- Ponieważ istnieje wiele warstw zapasów, niektóre z kosztami sprzed kilku lat, które znacznie różnią się od kosztów bieżących, dostęp do jednej z tych starych warstw może spowodować drastyczny wzrost lub spadek kosztu sprzedawanego towaru..

Ta metoda księgowania zapasów rzadko zapewnia dobrą reprezentację kosztu odtworzenia jednostek magazynowych. To jedna z jego wad. Może również nie odpowiadać faktycznemu fizycznemu przepływowi przedmiotów.

Przykłady

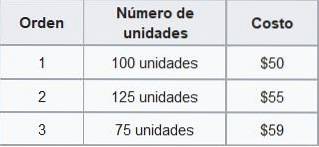

Foo Co. ma następujące zapasy dostępne w listopadzie, posortowane według daty zakupu:

Wartość zapasów według FIFO

Jeśli Foo Co. sprzeda 210 sztuk w listopadzie, firma odnotuje koszt związany ze sprzedażą pierwszych 100 sztuk za 50 USD, a pozostałych 110 sztuk za 55 USD..

Zgodnie z metodą FIFO całkowity koszt sprzedaży w listopadzie wyniósłby 11050 USD (50 USD × 100 jednostek + 55 USD × 110 jednostek). Końcowe zapasy zostaną obliczone w następujący sposób:

W związku z tym bilans wykazywałby końcowe zapasy za listopad wycenione na 5250 USD według metody FIFO..

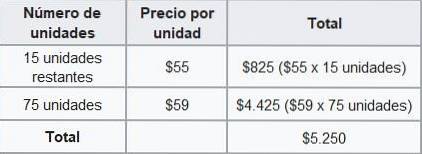

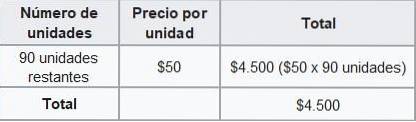

Wartość zapasów według LIFO

Gdyby firma Foo Co. zastosowała metodę LIFO, zapłaciłaby koszty związane ze sprzedażą pierwszych 75 jednostek po 59 USD, dodatkowych 125 jednostek po 55 USD, a pozostałych 10 jednostek po 50 USD..

Zgodnie z metodą LIFO całkowity koszt sprzedaży w listopadzie wyniósłby 11 800 USD. Końcowe zapasy zostaną obliczone w następujący sposób:

Dlatego bilans wykazywałby teraz zapas na koniec listopada wyceniony na 4500 USD według metody LIFO..

Różnica między kosztem zapasów obliczonym metodą FIFO i LIFO nazywana jest rezerwą LIFO. W powyższym przykładzie jest to 750 USD.

Rezerwa ta to kwota, o którą odroczony zostanie dochód spółki do opodatkowania metodą LIFO..

Bibliografia

- Wikipedia, wolna encyklopedia (2018). Księgowość FIFO i LIFO. Zaczerpnięte z: en.wikipedia.org.

- Steven Bragg (2017). FIFO vs. Księgowość LIFO. Narzędzia księgowe. Zaczerpnięte z: accounttools.com.

- Rosemary Peavler (2018). Podstawy metod księgowania zapasów LIFO i FIFO. Równowaga dla małych firm. Zaczerpnięte z: thebalancesmb.com.

- Personel Investopedii (2016). Wycena zapasów dla inwestorów: FIFO i LIFO. Zaczerpnięte z: investopedia.com.

- Harold Averkamp (2018). Jaka jest różnica między FIFO a LIFO? Trener Księgowości. Zaczerpnięte z: accountcoach.com.

Jeszcze bez komentarzy