Rodzaje powodów finansowych, za czym one służą i przykłady

Plik powody finansowe Są kluczowymi wskaźnikami wyników finansowych przedsiębiorstwa, tworzonymi z wykorzystaniem kwot liczbowych zaczerpniętych ze sprawozdania finansowego w celu uzyskania ważnych informacji o organizacji.

Liczby znalezione w sprawozdaniach finansowych firmy, które są bilansem, rachunkiem zysków i stratami i rachunkiem przepływów pieniężnych, są używane do przeprowadzania analizy ilościowej i oceny płynności, wzrostu, marż, stóp zwrotu, dźwigni finansowej, rentowności i wyceny firmy..

Jeśli chodzi o inwestowanie, analiza informacji zawartych w sprawozdaniu finansowym jest jednym z najważniejszych elementów procesu analizy fundamentalnej, jeśli nie najważniejszym..

Jednocześnie sama liczba liczb w sprawozdaniach finansowych firmy może być dla wielu inwestorów oszałamiająca i onieśmielająca. Jednak dzięki analizie wskaźników finansowych możliwa będzie zorganizowana praca z tymi liczbami..

Indeks artykułów

- 1 Obliczanie i analiza

- 2 Rodzaje i ich cechy

- 2.1 Wskaźniki płynności

- 2.2 Wskaźniki dźwigni

- 2.3 Przyczyny efektywności

- 2.4 Wskaźniki rentowności

- 2.5 Wskaźniki wartości rynkowej

- 3 Do czego służą wskaźniki finansowe?

- 3.1 Śledzenie wydajności firmy

- 3.2 Porównuj wyniki firmy

- 3.3 Użytkownicy

- 4 Przykłady

- 4.1 Wskaźniki finansowe do rachunku zysków i strat

- 5 Referencje

Obliczanie i analiza

Obliczanie wskaźników finansowych jest stosunkowo proste. Jednak zrozumienie i zinterpretowanie tego, co mówią o stanie finansowym firmy, wymaga trochę więcej pracy..

Firmy o ugruntowanej pozycji często dysponują kilkuletnimi danymi z bilansu i rachunku zysków i strat, które służą do analizy rozumowania.

Obliczanie wskaźników finansowych dla różnych okresów, kwartalnych lub rocznych, pomaga śledzić przydatne trendy w wynikach operacyjnych firmy..

Rodzaje i ich cechy

Wskaźniki płynności

Są to wskaźniki finansowe, które mierzą zdolność firmy do spłaty krótko- i długoterminowych zobowiązań finansowych. Do najczęstszych wskaźników płynności finansowej należą:.

Współczynnik aktualności

Wskaźnik bieżącej płynności mierzy zdolność firmy do regulowania krótkoterminowych zobowiązań środkami obrotowymi:

Wskaźnik płynności = aktywa obrotowe / zobowiązania krótkoterminowe.

Szybki powód

Wskaźnik szybki mierzy zdolność firmy do regulowania krótkoterminowych zobowiązań szybkimi aktywami:

Wskaźnik płynności szybki = (aktywa obrotowe - zapasy) / zobowiązania krótkoterminowe.

Wskaźnik przepływów operacyjnych

Jest to miara tego, ile razy firma może spłacić bieżące zobowiązania za pomocą gotówki wygenerowanej w danym okresie:

Wskaźnik przepływów operacyjnych = przepływy pieniężne z działalności operacyjnej / zobowiązania krótkoterminowe.

Wskaźniki dźwigni

Mierzą kwotę kapitału własnego pochodzącego z długu. Innymi słowy, wskaźniki dźwigni finansowej służą do oceny poziomu zadłużenia przedsiębiorstwa. Najczęstsze wskaźniki finansowe dotyczące dźwigni finansowej obejmują:

Wskaźnik zadłużenia do aktywów

Mierzy względną kwotę aktywów przedsiębiorstwa, które są udostępniane dzięki długowi:

Wskaźnik zadłużenia do aktywów = pasywa ogółem / aktywa ogółem.

Wskaźnik zadłużenia do kapitału własnego

Wskaźnik zadłużenia do kapitału własnego oblicza wagę całkowitego zadłużenia i zobowiązań finansowych w stosunku do kapitału własnego:

Wskaźnik zadłużenia do kapitału własnego = zobowiązania ogółem / kapitał własny.

Wskaźnik pokrycia odsetek

Wskaźnik pokrycia odsetek określa, jak łatwo firma może spłacać swoje koszty odsetkowe:

Wskaźnik pokrycia odsetek = przychód operacyjny / koszt odsetkowy.

Wskaźnik pokrycia obsługi zadłużenia

Wskaźnik pokrycia długu określa, jak łatwo firma może spłacić swoje zobowiązania:

Wskaźnik pokrycia obsługi zadłużenia = zysk operacyjny / całkowita obsługa zadłużenia.

Przyczyny wydajności

Znane są również jako wskaźniki aktywności finansowej. Służą do pomiaru, jak dobrze firma wykorzystuje swoje aktywa i zasoby. Do najczęstszych wskaźników efektywności finansowej należą:.

Wskaźnik rotacji aktywów

Wskaźnik rotacji aktywów mierzy zdolność firmy do generowania sprzedaży z aktywów:

Wskaźnik rotacji aktywów = sprzedaż netto / aktywa ogółem.

Wskaźnik rotacji zapasów

Mierzy, ile razy zapasy firmy są sprzedawane i wymieniane w danym okresie:

Wskaźnik rotacji zapasów = koszt sprzedanego towaru / średnie zapasy.

Wskaźnik rotacji należności

Mierzy, ile razy firma może zamienić należności na gotówkę w danym okresie:

Wskaźnik rotacji należności = sprzedaż kredytów netto / średnie należności.

Dni sprzedaży na stanie magazynowym

Wskaźnik dni sprzedaży w zapasach mierzy średnią liczbę dni, które firma utrzymuje w swoich zapasach przed sprzedażą klientom:

Dni sprzedaży w magazynie = 365 dni / wskaźnik rotacji zapasów.

Przyczyny rentowności

Mierzą zdolność firmy do generowania dochodu w stosunku do przychodów, aktywów bilansowych, kosztów operacyjnych i kapitału. Poniżej przedstawiono najczęstsze wskaźniki finansowe dotyczące rentowności.

Wskaźnik rentowności brutto

Porównaj zysk brutto firmy ze sprzedażą netto, aby pokazać, jaki zysk osiąga firma po zapłaceniu kosztu sprzedanych towarów:

Wskaźnik rentowności brutto = zysk brutto / sprzedaż netto.

Wskaźnik rentowności operacyjnej

Wskaźnik rentowności operacyjnej porównuje dochód operacyjny firmy z jej sprzedażą netto w celu określenia efektywności operacyjnej:

Wskaźnik rentowności operacyjnej = rentowność operacyjna / sprzedaż netto.

Wskaźnik zwrotu z aktywów

Wskaźnik zwrotu z aktywów mierzy efektywność, z jaką firma wykorzystuje swoje aktywa do generowania zysków:

Wskaźnik zwrotu z aktywów = zwrot netto / aktywa ogółem.

Stosunek rentowności do kapitału własnego

Wskaźnik zwrotu z kapitału mierzy efektywność, z jaką firma wykorzystuje kapitał własny do generowania zysków:

Wskaźnik zwrotu z kapitału = rentowność netto / kapitał własny.

Wskaźniki wartości rynkowej

Służą do wyceny akcji spółki. Poniżej przedstawiono najczęstsze wskaźniki wartości rynkowej.

Wartość księgowa na akcję

Wskaźnik wartości księgowej na akcję oblicza wartość na akcję spółki na podstawie kapitału dostępnego dla akcjonariuszy:

Stosunek wartości księgowej na akcję = kapitał własny / łączna liczba akcji pozostających w obrocie.

Wskaźnik rentowności dywidendy

Wskaźnik rentowności dywidendy mierzy kwotę dywidend przypisanych akcjonariuszom w stosunku do wartości rynkowej na akcję:

Wskaźnik rentowności dywidendy = dywidenda na akcję / cena akcji.

Wskaźnik zysku na akcję

Wskaźnik zysku na akcję określa wysokość dochodu netto uzyskanego z każdej wyemitowanej akcji:

Wskaźnik zysku na akcję = zysk netto / łączna liczba akcji pozostających w obrocie.

Stosunek ceny do zarobków

Stosunek ceny do zysku porównuje cenę akcji firmy z zyskiem na akcję:

Stosunek ceny do zysku = cena akcji / zysk na akcję.

Do czego służą wskaźniki finansowe?

Wskaźniki finansowe to najpowszechniejsze i najbardziej rozpowszechnione narzędzia analizy sytuacji finansowej przedsiębiorstwa. Powody są łatwe do zrozumienia i obliczenia. Można ich również używać do porównywania różnych firm z różnych branż..

Ponieważ współczynnik jest po prostu matematycznym porównaniem opartym na proporcjach, zarówno duże, jak i małe firmy mogą używać wskaźników, aby pomóc im porównać swoje informacje finansowe..

W pewnym sensie wskaźniki finansowe nie uwzględniają wielkości firmy ani branży. Wskaźniki to tylko przybliżone oszacowanie sytuacji finansowej i wyników.

Wskaźniki finansowe pozwalają na porównanie firm ze wszystkich branż, wielkości i sektorów w celu określenia ich mocnych i słabych stron.

Śledzenie wydajności firmy

Wyznaczanie wskaźników finansowych odbywa się indywidualnie według okresów, podobnie jak monitorowanie w czasie zmian ich wartości w celu wykrycia trendów, które mogą się rozwijać w firmie.

Na przykład wzrost wskaźnika zadłużenia do aktywów może wskazywać, że firma jest obciążona długiem i może ostatecznie stanąć w obliczu ryzyka niewypłacalności..

Porównuj wyniki firmy

Porównanie wskaźników finansowych ze wskaźnikami głównych konkurentów ma na celu sprawdzenie, czy firma w stosunku do średniej w branży radzi sobie lepiej, czy gorzej..

Na przykład porównanie zwrotu z aktywów między firmami ułatwia inwestorowi lub analitykowi określenie, które aktywa firmy są wykorzystywane najbardziej efektywnie..

Użytkownicy (edytuj)

Użytkownicy wskaźników finansowych obejmują zarówno wewnętrzne, jak i zewnętrzne części firmy:

- Użytkownicy wewnętrzni to właściciele, kadra zarządzająca i pracownicy.

- Użytkownicy zewnętrzni to inwestorzy detaliczni, analitycy finansowi, konkurenci, wierzyciele, organy regulacyjne, organy podatkowe, a także obserwatorzy branżowi.

Przykłady

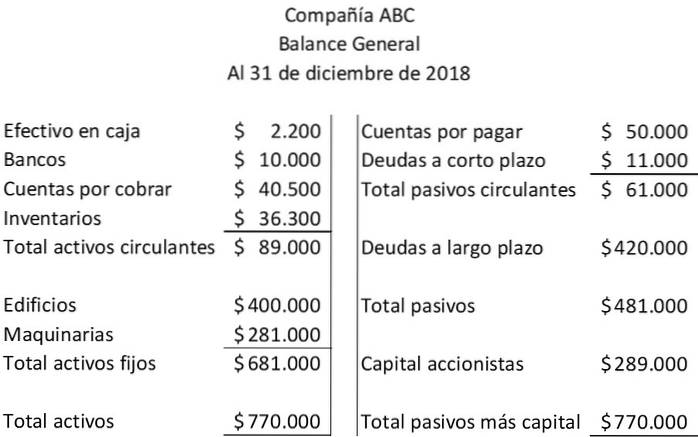

Analiza sprawozdania finansowego obejmuje wskaźniki finansowe. W przypadku spółki ABC jej bilans i rachunek zysków i strat prezentowane są:

Oto dwa wskaźniki finansowe, które opierają się wyłącznie na kwotach aktywów obrotowych i zobowiązań krótkoterminowych, które pojawiają się w bilansie spółki ABC:

Wskaźnik bieżącej płynności = aktywa obrotowe / zobowiązania krótkoterminowe = 89000 USD / 61000 USD = 1,46.

Wskaźnik płynności szybki = (aktywa obrotowe - zapasy) / zobowiązania krótkoterminowe = (89 000 USD - 36 300 USD) / 61 000 USD = 52 700 USD / 61 000 USD = 0,86.

Poniższy wskaźnik finansowy implikuje związek między dwiema kwotami bilansowymi: zobowiązaniami ogółem i kapitałem ogółem:

Wskaźnik zadłużenia do kapitału własnego = zobowiązania ogółem / kapitał własny akcjonariuszy = 481000 USD / 289000 USD = 1,66.

W tym przykładzie na każdego 1 dolara wniesionego przez udziałowców wierzyciele wnieśli 1,66 dolara.

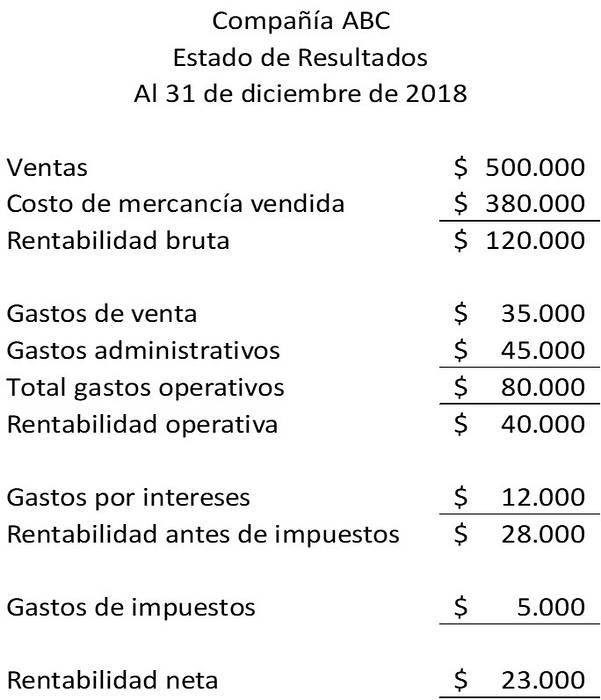

Przyczyny finansowe z rachunkiem zysków i strat

Poniższe wskaźniki finansowe odnoszą kwoty bilansowe należności i zapasów do kwot w rachunku zysków i strat. Aby zilustrować te wskaźniki finansowe, mamy następujący rachunek zysków i strat:

Wskaźnik rotacji zapasów = koszt sprzedanych towarów / średnie zapasy = 380 000 USD / 36 300 USD = 10,47 razy.

Wskaźnik rotacji należności = sprzedaż kredytów netto / średnia należności = 500 000 USD / 40 500 USD = 12,35 razy.

Bibliografia

- CFI (2019). Wskaźniki finansowe. Zaczerpnięte z: corporatefinanceinstitute.com.

- Richard Loth (2019). Samouczek dotyczący wskaźników finansowych. Zaczerpnięte z: investopedia.com.

- Mój kurs rachunkowości (2019). Analiza wskaźników finansowych. Zaczerpnięte z: myaccountingcourse.com.

- Inc (2019). Wskaźniki finansowe. Zaczerpnięte z: inc.com.

- Harold Averkamp (2019). Wskaźniki finansowe (wyjaśnienie). Trener Księgowości. Zaczerpnięte z: accountcoach.com.

- Rosemary Peavler (2018). Analiza wskaźników finansowych dostarcza cennych informacji biznesowych. Równowaga dla małych firm. Zaczerpnięte z: thebalancesmb.com.

Jeszcze bez komentarzy